锂电行业前三季度业绩分化:锂矿企业承压动力电池企业显韧性

时间: 2024-11-20 05:26:04 | 作者: 产品展示

上海钢联最新多个方面数据显示,11月4日电池级碳酸锂价格较上涨500元,均价报7.45万元/吨。今年以来,碳酸锂价格连续跌破9万元、8万元、7万元三个整数关口后价格有所反弹,但仍在8万元/吨以下运行,锂价仍持续震荡。

锂价动荡下,锂电行业上市公司的业绩也受一定的影响。新京报贝壳财经记者近期梳理部分A股锂电上市公司三季度报,前三季度锂电企业业绩出现分化,动力电池企业业绩差距拉大,增速放缓;而受锂价震荡影响,锂矿原材料企业业绩承压。

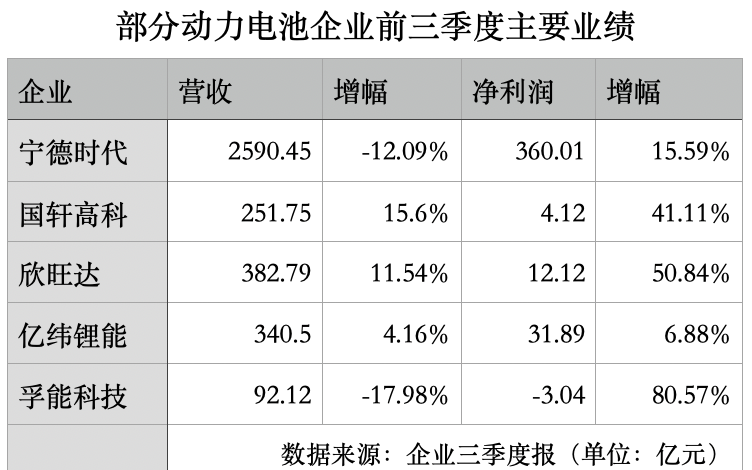

从新京报贝壳财经记者梳理的五家动力电池企业表现来看,宁德时代今年前三季度净利润仍位居榜首。今年前三季度宁德时代营收2590.45亿元,同比下降12.09%;纯利润是360.01亿元,同比增长15.59%。

国轩高科前三季度营收为251.75亿元,同比增长15.6%;纯利润是4.12亿元,同比增长41.11%。对业绩的增长,国轩高科表示主要是销售规模增加所致,得益于动力电池业务和储能业务协同发力。欣旺达前三季度营收382.79亿元,同比增长11.54%;纯利润是12.12亿元,同比增长50.84%。但第三季度欣旺达净利润同比增速降至个位,环比下滑超过20%。欣旺达表示一种原因是消费电子旺季相应延后,另一方面与汇率有关。

不过,并非所有动力电池企业都迎来业绩喜报。今年前三季度亿纬锂能营业收入为340.5亿元,同比下降4.16%;纯利润是31.89亿元,同比下降6.88%。这是亿纬锂能首次出现营收和净利润双双下滑,其解释称消费电子市场需求不佳,导致锂原电池和圆柱电池产能未能充分释放。

此外,孚能科技今年前三季度营收同比下降17.98%,归母净利润亏损3.04亿元;第三季度孚能科技营收出现下滑。孚能科技解释称,这是产品销量与去年同期基本持平而产品售价下降所致。

新京报贝壳财经记者梳理发现,多家动力电池企业业绩增速放缓,海外和储能成为各家动力电池企业业绩增长的新曲线。

对于业绩分化,东吴证券分析称,电池是非标品,产品、客户差异造成产品价格差异。真锂研究创始人墨柯表示,动力电池产能和产出均过剩较多,导致内卷,只能竞相降价。另外,企业规模化优势也会有不同的影响,规模效应影响成本,各家企业在下游定价和上游原材料采购上有很大差异,导致业绩分化。

与动力电池企业的业绩仍具有韧性不同,锂电池材料企业的业绩仍相对“失色”。

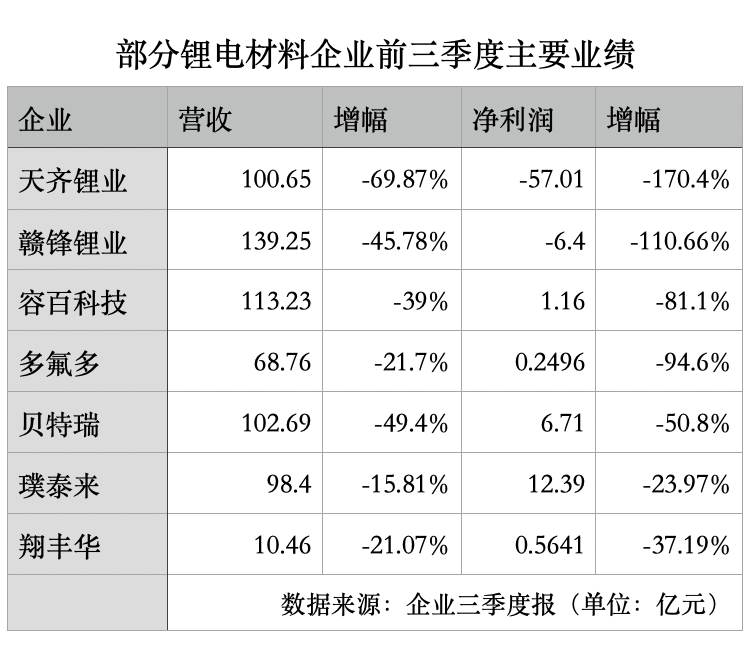

“锂业双雄”天齐锂业和赣锋锂业今年前三季度业绩均出现下滑。今年前三季度,天齐锂业营收为100.65亿元,同比减少69.87%;纯利润是-57.01亿元,同比减少170.4%。天齐锂业解释称,主要锂产品的销售均价较上年同期一下子就下降导致营收减少,锂产品营销售卖均价及毛利较上年同期一下子就下降导致净利润亏损。

赣锋锂业前三季度的营收和净利润也下滑,其中净利润亏损6.4亿元。赣锋锂业解释称是受锂行业周期下行影响,锂盐及锂电池产品营销售卖价格下降所致。

从材料端来看,容百科技今年前三季度净利润同比下跌超八成。容百科技方面表示原材料的市场行情报价下降,产品价格随原材料价格调整,营收受销量和价格的综合影响而下降,盈利承压。多氟多净利润同比下跌超九成。负极材料方面,贝特瑞、璞泰来和翔丰华前三季度的净利润分别下跌50.8%、23.97%和37.19%。

受锂行业仍处于下行周期、原材料价格波动的影响,厦钨新能、当升科技、信德新材、振华新材、海科新能、天赐材料等企业前三季度净利润均出现不同程度下滑。

华鑫证券分析,低迷的锂价会导致新矿开采速度减缓,并冲击成本相比来说较高的在产矿,全球锂矿供应增速或开启下降通道。

墨柯表示,碳酸锂价格下行势头或将持续到2025年,随着需求端的增长形成新的供需平衡,碳酸锂的价格才会抬头。“原材料价格波动将对上游锂矿企业的利润造成比较大的挤压,上游企业或迎来新一轮洗牌。”墨柯说,对于动力电池企业而言,关键仍在于产品技术,降本技术的产品和提高毛利率的技术产品将更受关注。