锂电公司成“赢家”:近九成营收增长 谁的净资产收益率近80%

时间: 2024-07-18 23:01:09 | 作者: 产品展示

10月31日,A股79家锂电概念股先后发布2022年三季报。新京报贝壳财经记者从市值、业绩、扩张等多角度盘点,发现如今锂电概念股景气度趋高。

“赚钱”是今年前三季度锂电行业的关键词。从行业总的来看,79家锂电概念股有71家实现营业收入增长,占比接近九成。共有30家公司营业收入突破百亿元大关,占比达到37.97%。

而从单家公司来看,宁德时代与比亚迪当之无愧成为“明星公司”。盐湖股份则凭借高达76.96%的净资产收益率位列第一名,成为“最会赚钱的公司”。而“最佳进步奖”应该颁发给天齐锂业——公司前三季度实现了营业收入5倍、归母净利润29倍、扣非净利润123倍的“逆天”同比涨幅。

对于未来产业高质量发展趋势,北京特亿阳光新能源总裁祁海珅向贝壳财经记者表示,未来锂电产业链的产业集中度会越来越高,产业集群效应也会更加明显,相关企业深度捆绑、利益共享的合作共赢现象应该是行业未来的一个发展的新趋势。

而万创投行智库总经理段志强向贝壳财经记者分析称,宁德时代与比亚迪正是尝到了一体化的甜头。其中,比亚迪从电池、电控、电芯到新能源汽车的链条都布局完善,而宁德时代则向上游寻找锂矿资源,也在隔膜、电解液等领域有所涉猎。二者都向产业一体化发展,这也助推了公司的规模与市值。

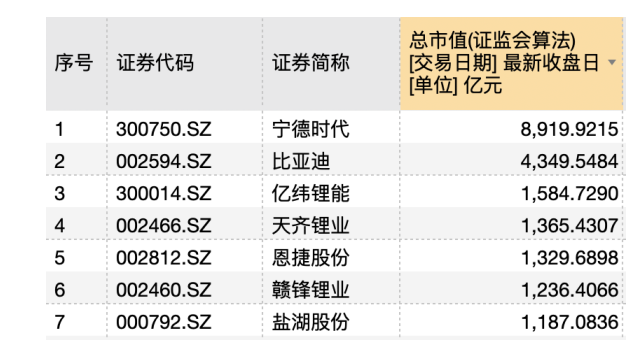

Wind多个方面数据显示,按照10月28日收盘的市值排名,锂电概念股中当之无愧的第一名是宁德时代,市值达到8919.92亿元,遥遥领先。比亚迪屈居第二,凭借4349.54亿元的市值也与其他公司拉开差距。上述二者成为锂电概念股中的“超一线公司”。

目前暂时领先的是亿纬锂能,市值达到1584.72亿元,位居第三。而天齐锂业、恩捷股份、赣锋锂业、盐湖股份的市值则均在1000亿元至1400亿元的区间内混战,分别位列市值排名的第四名至第七名。

多年前,亿纬锂能选择投身电子烟行业,到2020年7月,亿纬锂能参股公司麦克韦尔以“思摩尔国际”的名称在香港上市,亿纬锂能依旧持股 32.62%。此番上市,思摩尔国际在半年内股价暴涨,创造了“财富神线日市值达到历史最高市值4967.82亿港元。

与思摩尔国际“绑定”的亿纬锂能股价也一路飙升。到2021年11月26日收盘,亿纬锂能收盘市值一度高达2823.65亿元,达到历史最高点。

在2021福布斯中国内地富豪榜前100名中,亿纬锂能刘金成家族以741亿元位列第46名,相比于2020年的373亿元财富,身价激增98.7%。

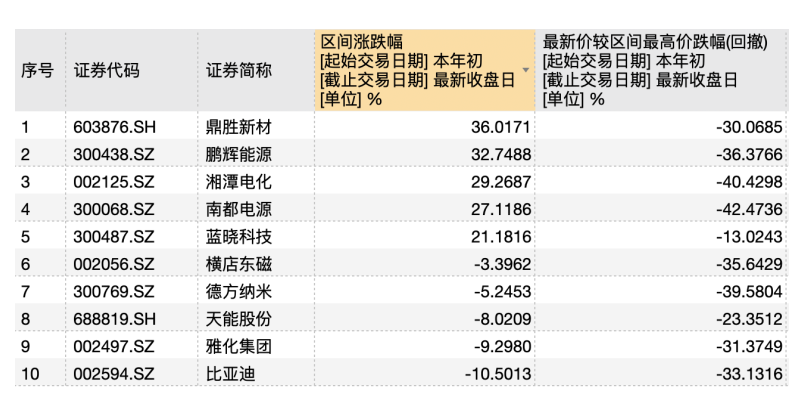

且不说亿纬锂能的市值相比于最高点已经回落了超过千亿元,在79家概念股中,今年初至10月30日收盘的股价区间涨跌幅方面,只有5家公司出现上涨,其余公司均回落。

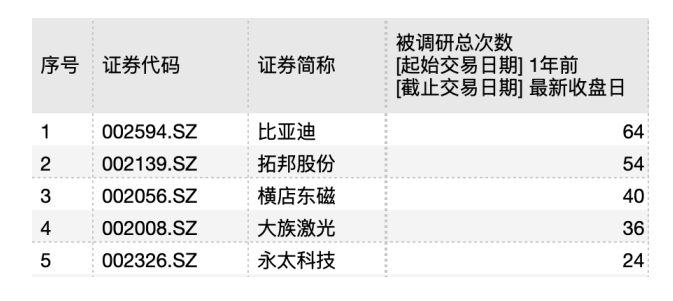

不过,这一赛道仍被投资者关注。公司的关注度、景气度也体现在被调研总次数上。一年前至今,79家锂电概念股有70家被机构调查与研究,其中比亚迪被调研了64次,成为当之无愧的“明星公司”。

每逢财报季,“谁最赚钱”往往是投资的人最为关心的问题之一,今年三季度也是如此。

从营业收入来看,比亚迪、宁德时代堪称“双雄”,凭借前三季度2676.87亿元和2103.40亿元的营业收入占据着榜单前两名,且体量远远和其他公司拉开差距。

中化国际、华友钴业、厦门钨业、欣旺达、江苏国泰、天能股份、赣锋锂业、西部矿业在200亿元至700亿元区间混战,成为第三名至第十名。而同样在这个区间范围的还有天齐锂业、亿纬锂能、盐湖股份、格林美等多家公司。

前三季度,79家锂电概念股有30家公司营业收入突破百亿元大关,占比达到37.97%。

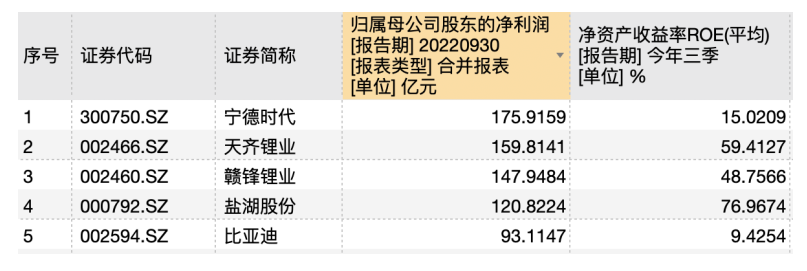

从前三季度归母净利润来看,比亚迪虽然取得了营业收入第一名的好成绩,但转化为净利润93.11亿元只能排在第五名。而宁德时代凭借第二名的营业收入却赚取了175.91亿元净利润。

此外,天齐锂业、赣锋锂能、盐湖股份的营业收入均在200亿元区间,但净利润均超过100亿元,分别位列第二至第四名。净资产收益率也体现了这种差距。

记者注意到,在79家锂电概念股中,有8家公司的净资产收益率超过40%,而盐湖股份则凭借高达76.96%的净资产收益率位列第一名。

盐湖股份在2019年曾发布年度业绩预告称,公司预计年度亏损432亿元-472亿元,一度让盐湖股份成为A股市场新的“亏损王”,将之前乐视网保持的181.84亿元的年度亏损纪录远远地抛在了身后。而到了2021年盐湖股份重新上市后,公司股票价格、业绩先后大涨。

盐湖股份党委副书记、总裁王祥文向贝壳财经记者表示,随着青海省盐湖提锂技术取得重大突破,盐湖提锂技术的不断成熟,预计我国碳酸锂的自给率将持续提升,盐湖提锂有望成为中国锂资源开发的新趋势。

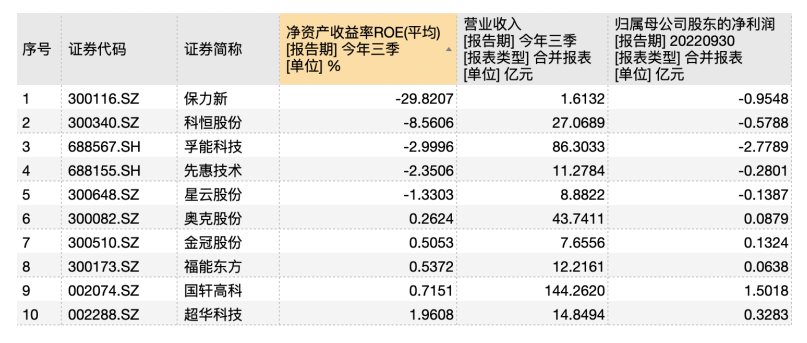

不过,今年前三季度,锂电公司仍然呈现“两重天”。在量价齐飞的背景下,仍有公司增收却未盈利或者盈利微薄。在79家公司中,孚能科技与国轩高科都位列倒数。

其中,孚能科技实现86.30亿元的营业收入,最终出现了2.7亿元的净亏损。国轩高科实现144.26亿元的营业收入,但归母净利润只有1.5亿元,扣非净利润为

孚能科技董事长王瑀在接受贝壳财经记者专访时曾表示,公司第二季度的报表已确定进入到了盈利状态。孚能专注于做汽车电池,目前最大的合作伙伴是戴姆勒。戴姆勒的产业化周期比较长,在产业化周期当中,如果不生产电池就涉及摊销,这是造成亏损的重要原因。对于亏损的改善,孚能科技需要释放产能,保证现金流和利润。

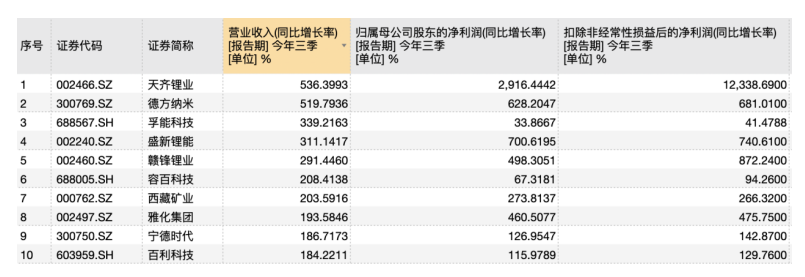

从行业整体看来,79家锂电概念股有71家实现营业收入增长,占比接近九成。而凭借营业收入5倍、归母净利润29倍、扣非净利润123倍的“逆天”同比涨幅,天齐锂业在三项指标上都是第一名。

自2018年260亿元收购锂盐公司SQM后,天齐锂业曾经历了两年的“低谷期”。

对于今年前三季度业绩向好,天齐锂业介绍,公司净利润大增的问题大多是锂产品销量和销售均价均较上年同期增长。此外,公司联营公司SQM在2022年第三季度业绩同比将大幅度增长,公司在本报告期确认的对该联营公司的投资收益较上年同期大幅增长。

“锂电行业是朝阳产业,格外吸引资本与眼球,其中矿端资源是限制企业未来的发展前景最重要的因素,而天齐锂业无疑是把最优质的资源揽在怀中”,一名锂电行业上市企业内部人士向贝壳财经记者分析称。

上述的人说,未来几年,锂电行业淘汰会加速。像天齐锂业这样的龙头生产更优质的资源,产能只会供不应求,而规模较小的公司制作的产品技术不足、门槛较低,则会出现产能严重超过标准的情况。

而如果从归母净利润的增长率来看,赣锋锂业498.30%的增长幅度也十分可观。

回顾过往,赣锋锂业董事长李良彬在近期发布公开信表示,赣锋历史上,曾出现过数次的断供危机,在体量尚小时,赣锋锂业还能通过辗转腾挪来保障正常生产,但随着规模的扩大,资源问题就像一把刀一直悬在头上,掉下来,便是企业的终结。

于是赣锋锂业从2011年开始,借助两次上市、多次增发,用募集来的资金在全球投资超高的性价比资源。赣锋锂业早年间的投资策略主要是小步快跑、稳健前行,所以虽然特别难看到赣锋有什么巨大金额的项目投资,但十年下来,赣锋的资源储备量,也慢慢排在了全球前列。

或许正是在业绩的刺激下,锂电企业加足马力扩张。一年前至今,共有16家企业增发募资,其中宁德时代以450亿元的巨额募资位居榜首,国轩高科居第二。

近期以来,沉迷挖矿的天齐锂业斥资1亿元认购锂电池企业中创新航的股份,上游盛屯矿业与伟明环保等公司携手共建191亿锂电项目等消息频频传来。与此同时,亿纬锂能、赣锋锂业也不断向上下游产业链延伸投资。

对于行业不断加码是否会导致产能过剩的问题,段志强分析称,锂电行业也存在波峰、波谷,但归根结底,未来产能过剩的风险主要存在于某些质量不合格、技术路线被淘汰的企业上,对于能够很好的满足市场需求的行业巨头来说,投资机会远大于风险。